摘要:在過去的幾周里,迷因幣出現了顯著的激增,其中一枚體現標志性迷因角色PepeTheFrog的特定硬幣在ATH上實現了18億美元的FDV與其前輩一樣,Pepe利用互聯網文化和幽默,重新點燃了投資者的熱情。...

免責聲明:本文旨在傳遞更多市場信息,不構成任何投資建議。文章僅代表作者觀點,不代表MarsBit官方立場。

小編:記得關注哦

來源:MarsBit

介紹

至少可以說,市場上最近發生的事情確實令人震驚。 在過去的幾周里,迷因幣出現了顯著的激增,其中一枚體現標志性迷因角色 Pepe The Frog 的特定硬幣在 ATH 上實現了 18 億美元的 FDV. 圍繞這一現象的公眾情緒分歧很大。

一方面,有些人通過單單一次交易就積累了一整代人的財富,這是他們整個交易歷史上前所未有的意外收獲。 另一方面,行業內真正的創新者和開拓者表達了深刻的不滿,因為行業的注意力再次集中在缺乏實質內容的表情包、純粹貪婪追求的可疑企業等上,而不是承認勤奮建設者的貢獻。

開始

迷因幣的故事從根本上說是一個由社會因素驅動的投機傳奇。 投機傳奇可以追溯到 17 世紀,當時荷蘭發生了郁金香熱。 郁金香曾經是荷蘭的身份象征,價格大幅上漲,隨后市場崩盤——這一切都發生在幾個月內。

快進到數字時代,狗狗幣于 2013 年推出(比以太坊早幾年),可能是最著名的迷因資產。 我們都記得,在 Elon Musk 和 Reddit 社區的支持下,它的估值在 2021 年飆升至 500 億美元。 目前,盡管基本面存在問題,但它的市值仍保持在 100 億美元左右,日交易量很大。 最近的迷因幣季始于 2023 年 4 月,Pepe 引領了潮流。 與其前輩一樣,Pepe 利用互聯網文化和幽默,重新點燃了投資者的熱情。 有趣的是,迷因 Pepe 已經成為互聯網文化的一部分已有十幾年了,但直到現在才在迷因幣的敘述中發揮作用。 這種迷因幣的反復流行凸顯了各種心理和經濟因素錯綜復雜的相互作用。 我們邀請您在這段旅程中與我們一起更深入地研究這個迷人的現象。

關于迷因學的注釋

首先,重要的是要確定為什么像 Pepe、Doge 和 Shiba 這樣的迷因原初就如此強大。 “迷因”一詞本身來自迷因學領域,即對信息和文化的研究。 社會科學的一些分支認為它是一門偽科學,而另一些分支則認為它對于理解社會和亞文化如何創造和傳播從家庭敘事到惡意宣傳的一切事物至關重要。 從迷因學的角度來看,很容易看出為什么這些迷因代幣相對于具有更多價值的項目或應用程序傳播得如此之快。 Pepe 和 Doge 等迷因具有某些共同特征,即:

- 它們易于理解并且不包含抽象概念(至少在表面層面)

- 迷因本身會喚起一定程度的情感鏡像或互動; 觀眾可以與相關角色的角色相關聯

- 它們具有高度的挪用潛力,可以適應任何敘述或信息,無論好壞

- 他們通常具有高度的文化流通性,并且可以將個人識別為存在于“內部”群體中; 這個群體可以像那些理解笑話的人一樣簡單,也可以像整個代幣生態系統一樣復雜

歸根結底,這種文化混合創造了一個基礎層,它甚至比最前沿、最有利可圖和設計良好的協議代幣更強大。

迷因的博弈論

正如我們在 2023 年論文的序言中所強調的那樣,今年的市場可以用一句話來概括:“在熊腹中”。 隨著市場活動相對平靜,散戶投資者越來越關注市場的社會層面,尤其是迷因,這催生了局部牛市。 盡管缺乏潛在的金融基礎,但仍然可以通過各種經濟理論的視角來解釋以迷因為主題的加密貨幣的興起。

首先,經濟學家 Robert Shiller 推廣的“非理性繁榮”概念可能適用于迷因幣的崛起。 這指的是投資者的熱情推動了資產價格而不是其基本面分析,通常會導致價格泡沫,資產價格飆升至遠高于其內在價值的水平。 這否定了市場效率的概念,其中價格反映了可用的理性信息。 相反,迷因幣似乎是非理性繁榮的例證,價格上漲更多是由互聯網炒作(主要是 Twitter)和 FOMO 推動的,而不是任何內在價值。

迷因幣的內在價值不是爭論的主題,但這個概念顯然是由許多用戶在 Twitter 上尋找下一個百倍乃至千倍迷因幣,而錯過了 _____(隨意填入目標迷因幣)。 此類帖子的高參與率證實了這一說法,因為只有像 Vitalik Buterin 這樣的行業巨頭才能與這樣的瀏覽量競爭。

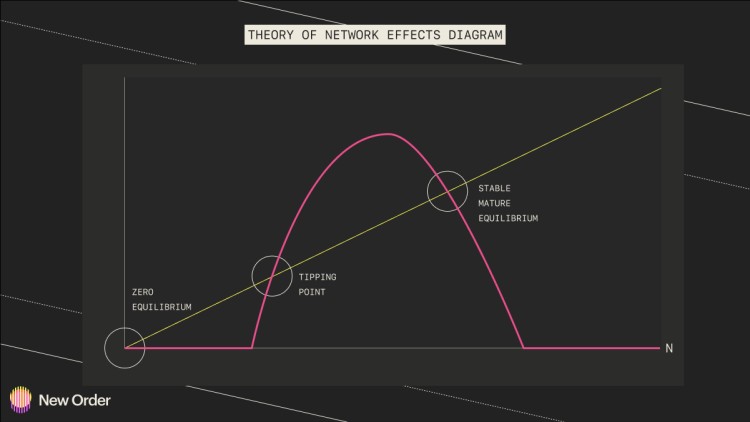

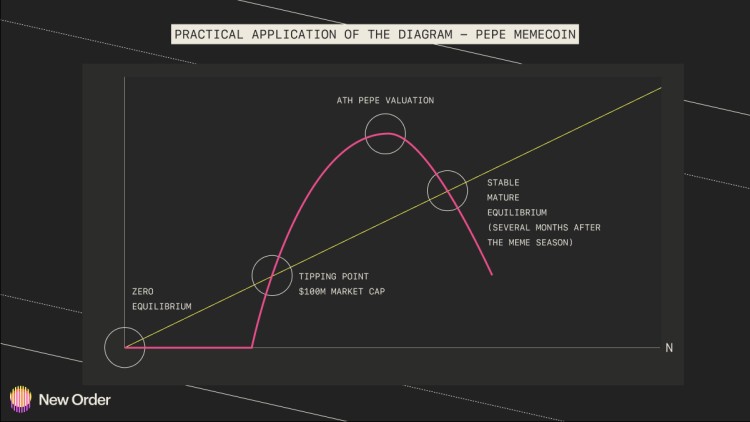

另一個值得探索的有趣的博弈論概念是網絡效應,它推動了迷因幣的價值。 這一原則表明,產品或服務的價值會隨著其使用而增加。 該原則經常與社交網站的興起聯系在一起,表明隨著越來越多的人使用我們的產品或迷因幣,他們會對其進行討論,從而引發一連串的購買,從而增加其價值。 Theodore Vail 倡導的網絡效應理論提出,達到臨界質量——產品變得能夠自我維持——對于廣泛采用至關重要。 將此應用到我們的實際示例中——很難找到迷因敘事可以自我維持的點。

迷因幣通常根據其市值進行評估。 引爆點經常被認為高于 1 億美元,低于 1 億美元就是“ngmi”。 從這個指標來看,唯一長期存在的迷因幣是前面提到的 $PEPE 和 $TURBO——迷因幣有效地融合了近幾個月來最受關注的兩種技術,人工智能和區塊鏈。 這個迷因幣實際上是在 Chat GPT 的支持下創建的(確實是一個引人入勝的故事)。

然而,從目前的市值來看,似乎只有 $PEPE 是“gmi”。 它目前的市值約為 7 億美元,截至 5 月 15 日在榜單上排名第 64 位。 有趣的是看看它是否會在接下來的幾個月里留在那里。 我們的預測是,$PEPE 將繼續存在,就像 $DOGE 和 $SHIBA 一樣,這些代幣的價值值得懷疑,但市值和日交易量都很大。

經典的囚徒困境和信息不對稱常常導致俗稱迷因季的突然結束。 囚徒困境是博弈論中的一個概念,它展示了兩個人可能不會合作的情況,即使合作符合他們的最大利益。 這個概念可以外推到迷因幣投資者的行為。 考慮兩個投資者,投資者 A 和投資者 B,他們都投資于一個迷因幣。 他們的選擇是二元的——持有或出售。 如果兩者都成立,由于供應稀缺,它們可能會增加代幣的價值,從而使雙方受益。 但是,如果一個賣出而另一個持有,則賣方可能會以犧牲持有者為代價獲利。 如果雙方都賣出,硬幣的價值可能會暴跌,導致雙方投資者都蒙受損失。 困境在于,雖然持有股票符合雙方投資者的最佳利益,但對另一方拋售的恐懼可能會促使雙方都拋售,從而導致次優結果。 此外,由于所有交易都在鏈上,用戶可以輕松追蹤彼此的交易。

舉個簡單的例子,以 609f48e33c 結尾的錢包在 4 月 22 日收到了 2340B 的 Pepe,就在其發布幾天后。 這個錢包被其他 Pepe 投資者標記為“鯨魚錢包”。 用戶害怕成為退出流動性,每次從該地址出售的實例都不可避免地引發一系列后續銷售,盡管事實上他們最好將資產持有在一起。

這種缺乏信任與合作是迷因幣市場中的一個普遍問題,其價值主要由投機和投資者行為而非內在價值驅動。 此外,零售用戶通常會意識到信息不對稱,即內部人員(在本例中為開發人員)比其他人擁有更多關于代幣的信息的情況。 雖然信息不對稱會對價格產生積極和消極的影響,但“鯨魚錢包”中的銷售對普通用戶來說從來都不是積極的信號。 因此,這是大多數迷因加密貨幣達到特定市值的主要原因——100 萬美元、1000 萬美元、1 億美元,然后才略微下降。 一旦鯨魚發起拋售,其余的利益相關者將不可避免地效仿。

行業影響

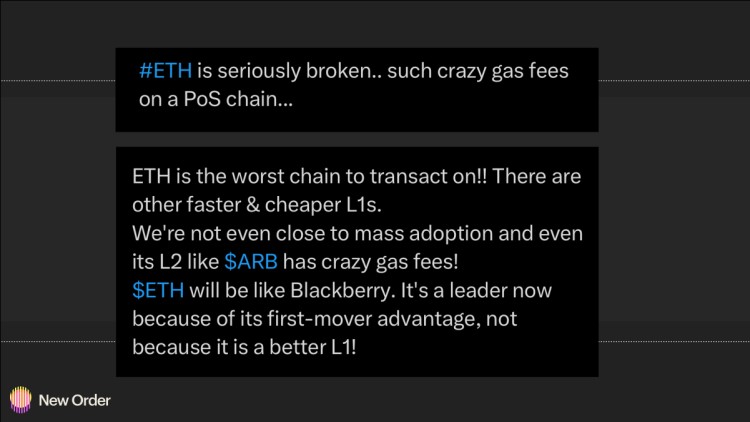

迷因幣市場的激增影響了整個行業。 許多用戶質疑以太坊和其他鏈上高得離譜的 gas 費。 在某個時候,溢出效應影響了包括 Arbitrum 在內的其他各種鏈,其費用上漲了 10 倍。

雖然交易迷因幣很重要,但 gas 費增加的顯著部分來自最大可提取價值(MEV)機器人操作員使用三明治攻擊獲得可觀的收益。 在這種策略中,攻擊者通過將受害者的交易夾在他們自己的兩個交易之間來獲利,從而操縱價格。 這涉及以低于市場價格的價格購買受害者的代幣,然后在同一區塊內出售以獲取利潤。

臭名昭著的匿名 MEV 機器人 jaredfromsubway.eth,每天花費大約 120 萬美元用于交易各種迷因幣的 gas 費,一度占所有以太坊 gas 費的 7%. 據報道,該機器人通過三明治攻擊每天獲利超過 50 萬美元。

這些技術提出了一個建立在信息不對稱之上的清晰概念——技能不對稱。 許多進入迷因幣狂潮以尋找下一個千倍硬幣的零售交易者并不熟悉區塊鏈堆棧,而 jaredfromsubway.eth 等用戶能夠從他們缺乏知識中獲益,從而使那些零售交易者損失了很大一部分資產。

結論

最后,只有當一個人完全清楚自己的行為并且能夠輸入一定數量的他愿意輸掉的行為時,他才應該進入這個游戲。 盡管經常看到錢包大幅上漲遠高于市場平均水平,但這些首先是異常值,絕大多數通過這種熱潮進入該行業的零售用戶將失去他們的“投資”。

值得注意的是,每個這樣的周期都會催生一波創新浪潮。 例如,在迷因狂潮中,Yearn Finance 推出了一種工具,可以在單筆交易中出售多個代幣,從而優化 gas 成本,這是許多零售用戶所希望的工具:

此外,雖然 FOMO 可能會促使用戶最初涌入迷因市場,但其中一部分可能會保留在加密貨幣中,探索其多樣化的用例和協議。 迷因幣熱潮是該行業的固有方面。 我們不認為它是消極的還是積極的,但我們認識到迷因周期很可能會周期性地重復出現。 只是要小心,不要在下次出現時成為退出流動性。

注 — NFA — DYOR(不是財務建議,請自行研究。)重要的是要注意,雖然博弈論可以提供對迷因幣繁榮背后的動力的洞察力,但投資此類資產會帶來重大風險。 投機性質、缺乏價值和詐騙的可能性使它們高度不可預測,并可能對投資者造成傷害。 在考慮對加密貨幣進行任何投資之前,尤其是在迷因敘事驅動的市場上,建議謹慎行事并進行徹底的研究。